Ti spieghiamo come cambiano le aliquote, gli scaglioni di reddito e il calcolo delle detrazioni.

IRPEF significa “Imposta sul Reddito delle PErsone Fisiche”, è la principale imposta da pagare sui redditi. La manovra finanziaria per il 2022 ha destinato 7 miliardi di euro alla revisione della tassazione a carico delle persone fisiche, rimodulando gli scaglioni di reddito e le aliquote (la percentuale da tassare sul reddito prodotto), con una riduzione delle imposte da pagare per la grandissima parte dei contribuenti.

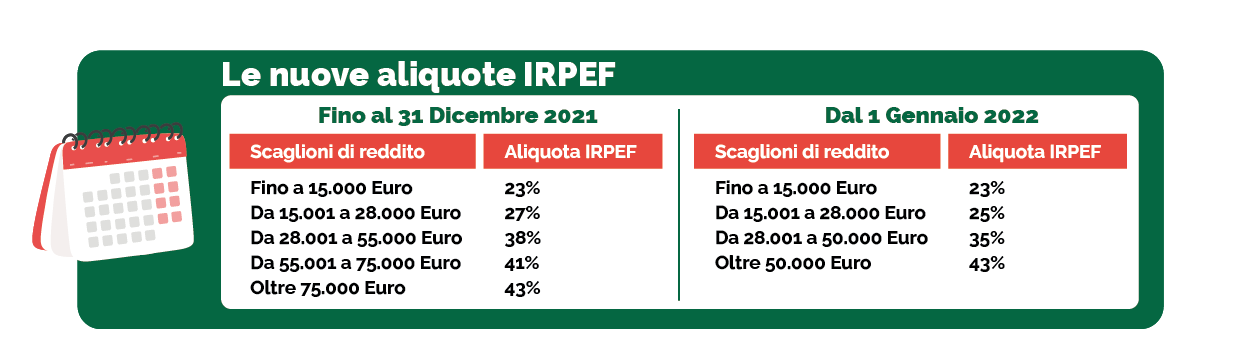

Gli scaglioni e le relative aliquote passano da 5 a 4:

Il calcolo si fa per scaglioni progressivi:

- con reddito fino a 15.000 euro si calcola il 23% sull’intero importo

- con reddito tra 15.001 e 28.000 euro l’aliquota è il 25%, e il calcolo sarà 3.450 (irpef per lo scaglione precedente) + 25% sulla parte eccedente 15.000 euro

- con reddito tra 28.001 e fino a 50.000 euro l’aliquota è il 35%, e il calcolo sarà 6.700 (irpef per lo scaglione precedente) + 35% sulla parte eccedente 28.000 euro

- oltre 50.000 euro l’aliquota è il 43%: 14.400 (irpef per lo scaglione precedente) + 43% sulla parte eccedente 50.000 euro

Cambiano anche i calcoli relativi alle detrazioni, che sono diversi a seconda del tipo di reddito: quello da lavoro dipendente o assimilato, quello da pensione o i redditi da lavoro autonomo, vediamo come:

La Legge di Bilancio ha introdotto da gennaio una modifica molto importante anche al trattamento integrativo previsto dall’art. 1 del D.L. N. 3/2020, spesso chiamato “Bonus 100 euro” o ex “Bonus Renzi”.

Per i redditi fino a 15mila euro: non ci sono differenze con il 2021, il bonus verrà riconosciuto automaticamente in busta paga, solitamente indicato con “Trattamento integrativo Dl 3/2020”

Per i redditi compresi tra i 15mila ed i 28mila euro il trattamento integrativo è riconosciuto solo a determinate condizioni: per questi lavoratori il beneficio del trattamento integrativo non dipende più esclusivamente dalle informazioni in possesso dei sostituti d’imposta, ma dalla differenza tra l’imposta lorda e la somma di una serie di detrazioni:

- per lavoro dipendente e assimilati,

- per familiari a carico (da marzo quelle per i figli ricordiamo che spetteranno solo per quelli di età superiore a 21 anni),

- per i mutui per l’acquisto, la ristrutturazione e la costruzione della prima casa contratti fino a fine 2021

- per le rate relative a spese sostenute per gli interventi di ristrutturazione edilizia

- per le spese sanitarie rateizzate

- per le erogazioni liberali.

Il trattamento integrativo sarà erogato solo qualora la somma di tali detrazioni dovesse risultare superiore all’imposta lorda e si trovasse quindi a non poterne usufruire e non verrà erogato per intero ma piuttosto a compensazione delle differenza tra imposta e detrazioni.

Per questa fascia di reddito, difficilmente la detrazione con le nuove aliquote sarà inferiore all’imposta lorda, quindi per evitare di dover restituire il trattamento integrativo non spettante in una unica soluzione, consigliamo di chiedere di non applicare il trattamento integrativo in busta paga ma scegliere invece l’erogazione in sede di conguaglio a fine anno o con la dichiarazione dei redditi 2023: in questo modo se il bonus spetta viene erogato in un unica soluzione e se se non spetta, invece, non si è tenuti alla restituzione di nulla. Ricordiamo che la mancata fruizione del trattamento integrativo è comunque compensata da una riduzione della tassazione Irpef e da un aumento delle detrazioni per lavoro dipendente.